Последнее время главным генератором новостей и всевозможных слухов о слияниях, поглощениях, листингах и т. п. является отрасль минеральных удобрений. Если вкратце, то это сделки между «Сильвинитом» и «Уралкалием», приобретение доли в «Череповецком Азоте» «СИБУР-Минеральными удобрениями», IPO «ФосАгро» и намерения СИБУРа по приобретению акций этого холдинга, непрекращающиеся разговоры вокруг продажи самих «СИБУР-МУ» и заявления материнского холдинга о решительном намерении выйти из этого актива до конца года. «Минудобрения» из Россоши тоже выставлены на продажу, а весной ходили упорные слухи о том, что и «УралХим» готов продать свои активы в сегменте минеральных удобрений. Впрочем, Дмитрий Мазепин эти слухи опроверг.

Эти события, конечно, демонстрируют тенденцию к очередной реструктуризации отрасли, скорее всего – к ее консолидации в собственности меньшего числа профильных игроков. Рассуждения на тему причин, по которым эти процессы начали происходить именно сейчас, я пока оставлю, отметив только самоочевидный факт, что рынок опять на подъеме, и стремление участников отрасли упрочить свои позиции за счет приобретения активов в начале фазы роста вполне очевидно.

Между тем, в круговороте обсуждений всевозможных сделок всех мастей часто поднимается вопрос о досрочной оценке стоимости тех или иных активов. Вопрос не праздный – квалифицированная оценка каждого предприятия может быть произведена, как бы это ни было иронично, только самим предприятием. Но покупатель хочет знать ориентир заранее.

Среди отраслевых аналитиков распространенным является метод оценки на основе показателей EBITDA, помноженных на некие общеотраслевые коэффициенты-мультипликаторы. Примерно такие вычисления стоимости «СИБУР-МУ» от ряда экспертов «Рупек» уже приводил.

Мне, впрочем, кажется, что корреляция такой оценки с реальным качеством актива, особенно в отрасли удобрений, а особенно – в сегменте азотных удобрений, - не лучше корреляции «средней температуры по больнице» со средней температурой в отделении тропических болезней.

Я, конечно, к инвестиционным аналитикам себя не отношу, но тоже задался вопросом методики оценки качества активов в азотной области. Мне кажется, мои выкладки будут небезынтересны.

Для начала подумаем, а что такое, например, завод по выпуску азотных удобрений. Прежде всего, это производитель аммиака, потому что заводы, которые покупают азотное сырье с рынка рассматривать неинтересно, да и, откровенно говоря, непросто.

Итак, азотный завод – это потребитель природного газа и производитель следующей ступени газохимического передела – аммиака. Далее этот аммиак может отгружаться потребителям, что генерирует предприятию невысокую маржу, все ж таки это полуфабрикат. Но предприятие может часть или даже весь свой аммиак перерабатывать в азотную кислоту (третий передел), которую также может продавать на рынок, либо же перерабатывать в аммиачную селитру (четвертый передел). Кроме того, аммиак может идти на получение карбамида (третий передел). Далее, завод может закупать с рынка другие типы питательных компонентов, и производить сложные удобрения (пятый передел).

Очевидно, что на каждой ступени передела добавленная стоимость продукции растет и, как правило, растет его маржинальность.

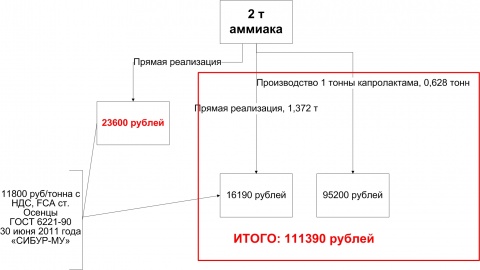

Но можно пойти еще дальше и выйти за рамки удобрений. Например, при окислительном аммонолизе пропилена можно получать нитрил акриловой кислоты. И это еще не предел. В ходе пятистадийного превращения из бензола с участием гидроксиламина – получается из азотной кислоты, - можно дойти до капролактама. Тот же продукт получается в три стадии из толуола, но применяется более сложный азотсодержащий агент. В свою очередь, капролактам служит для получения полиамидов, из которых производятся волокна, нити и т. п.

Получается, что имея некую номинальную мощность по производству аммиака, каждый в отдельности завод может по разному ее использовать. Можно продавать сразу весь аммиак, а можно переделывать его в более сложную продукцию. Точно также ступенчато складывается и выручка завода – чем больше более высоких переделов реализовано, тем, как правило, более эффективным является предприятие:

Немаловажными факторами также являются, разумеется, технологические детали – энергоемкость, нормы расхода сырья, общая операционная эффективность, производительность труда, качество производственных фондов.

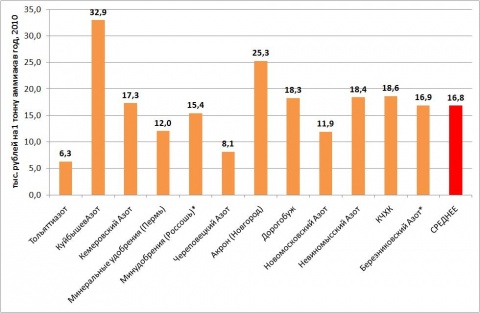

Мне кажется, если нормировать экономические результаты завода на его первичную мощность по аммиаку, можно получить довольно любопытный индикатор качества этого актива. По «физическому смыслу» этот показатель будет означать «экономический эффект на 1 тонну/год базовой мощности». И включать в себя не только глубину и качество переделов продукции, но и, например, уровень оптимизации работы основного оборудования и его модернизированности, коэффициент использования мощностей, а также численности персонала, ведь в базовом исполнении аммиачные агрегаты у всех наших заводов очень похожи.

Вот, что получалось в моих расчетах:

Выручка за 2010 год в млн рублей поделена на номинальные мощности в млн тонн в год. Мощности взяты из открытых источников и уточнены с учетом модернизации агрегатов на предприятиях

* - для этих производителей использована выручка за 2009 год, так как данные за 2010 год еще не раскрыты компаниями

Интерпретировать эту диаграмму можно довольно широко. «ТольяттиАзот» ниже среднего показателя, потому что хоть и имеет самые большие мощности по аммиаку, но больше всех и отгружает его в товарном виде. «КуйбышевАзот» эффективнее всех, потому что сосредоточен на производстве не только капролактама и полиамидов, но и даже волокон и нитей, что обеспечивает ему самую высокую в отрасли добавленную стоимость на азотной продукции. Новгородский завод «Акрон» эффективен, потому что широко диверсифицирован по продуктовой линейке, в том числе по сложным удобрениям. «Кемеровский Азот» также производит капролактам, кроме того неплохо оптимизирован по расходам сырья и т. д. Но углубляться в выводы я не стану, а лучше отвечу на замечания и комментарии.

RUPEC в Telegram

0 комментариев