Рынки сбыта российских базовых полимеров 2023. Часть I: внутреннее потребление

08:03 / 30 января 2024

В 2023 году наблюдался восстановительный рост производства базовых полимеров. При этом их производители сделали акцент на внутреннем рынке, что отразились на росте переработки. В итоге на внутреннем рынке зафиксирован существенный рост спроса на базовые полимеры. Снижается и доля импорта во внутрироссийском потреблении.

Важные оговорки

2023 году на рынке базовых полимеров нельзя дать однозначной оценки. С одной стороны, не только не произошло радикального провала вследствие международных санкций, а напротив, в большинстве сегментов наблюдался рост. С другой стороны, есть негативные тенденции, которые сказываются на развитии отрасли. В том числе это касается и рынков сбыта. В частности заявленный поворот на Восток произошел не в той мере, в которой прогнозировался, и сейчас играет неоднозначную роль для промышленности РФ.

Но прежде, чем говорить о результатах года, надо сделать несколько важных оговорок. Оговорка первая: рассматривая производство, мы изучаем официальные данные по отгрузке. Во-первых, это продукция, которая реально ушла на рынок, а не на склад. Во-вторых, по отгрузке есть более подробные оперативные данные по большему количеству полимеров. В-третьих, по этому показателю не менялась методика.

Оговорка вторая: в Единую межведомственную информационно-статистическую систему (ЕМИСС) пока загружены данные по ноябрь включительно, но зная декабрьскую динамику в прошлые годы мы можем строить примерные показатели по году в целом. Поэтому динамика оценивается за 11 месяцев, а итоги года – приводятся справочно.

Оговорка третья, в данных экспорта мы не учитываем Беларусь, поставки в которую сложно отследить по таможенной документации, а собственные данные страны закрыты.

Оговорка четвертая, точный баланс экспорта, внутренних поставок, импорта и внутреннего потребления свести невозможно в силу особенностей сбора данных: экспорт фиксируется в момент заполнения таможенных документов, а отгрузка – в момент подписания договора. Таким образом, между сделкой и поставкой продукции за границу может быть серьезный временной лаг, который приводит к небольшому задвоению данных. Однако это имеет значение при расчете точных абсолютных показателей, но для того, чтобы определить динамику на рынке, роли не играет, поэтому принимается как допущение.

Производство базовых полимеров в 2023 году: восстановительный рост

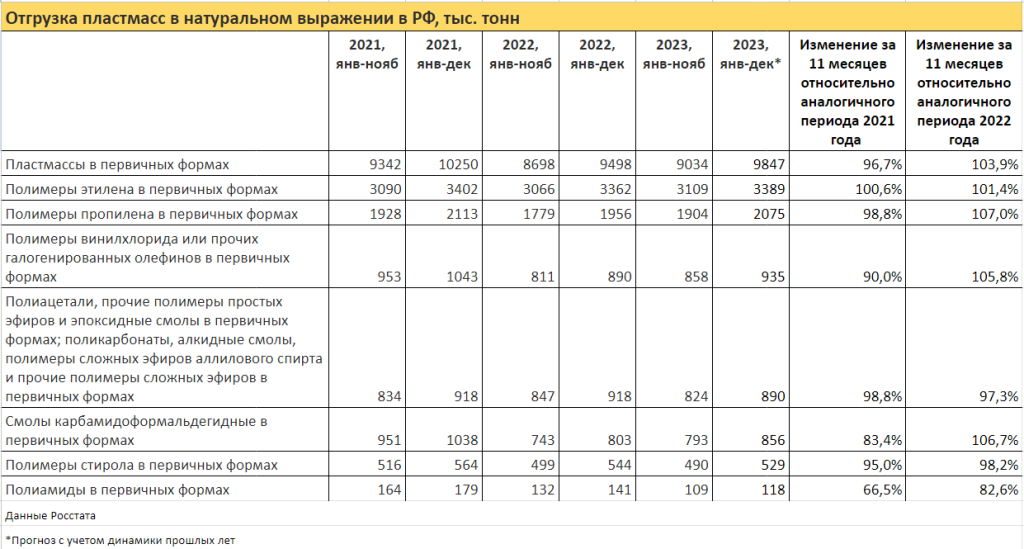

Итак, в 2023 году российские производители поставили на рынок, согласно данным Росстата, 9 миллионов 847 тысяч тонн пластмасс в первичных формах. Это на 3,9% больше, чем в прошлом году, но на 3,3% ниже показателей 2021 года, который мы условно берем за эталонный (влияние ковидных ограничений уже спадало, а санкций еще не было). То есть, несмотря на то, что в 2022 году еще были поставки в ЕС, 2023 год производители базовых полимеров закончили с более высокими показателями.

Однако это, что называется "средняя температура по больнице". В отдельных сегментах ситуация отличается. Относительно 2022 года выросло большинство категорий, кроме полиамидов, производство которых падает второй год подряд. Незначительное снижение Росстат фиксирует в отгрузке полимеров стирола, а также в категории полиацеталей, эпоксидных смол, поликарбонатов – на 2 – 3%. По другим категориям – рост на 4 – 7%. Этот рост можно назвать восстановительным, так как уровня 2021 года, отгрузка продукции по большинству категорий так и не достигла.

Из крупных категорий, выделяемых Росстатом, единственное превышение показателей 2021 года отмечено только в производстве полимеров этилена. Производители поставили на рынок 3 млн 389 тыс. тонн полиэтилена (всех видов). Это почти на 1% выше уровня 2021 года. Сразу стоит напомнить, что в 2022 году объемы отгрузки полимеров этилена также выросли, а не уменьшились, в отличие от других базовых полимеров.

Полиэтилен: акцент на внутреннем рынке РФ

Теперь рассмотрим ситуацию в отдельных сегментах. Начнем с полиэтилена – крупнейшего по объемам отгрузки полимера. В 2023 году российские производители сделали акцент на внутреннем рынке. Потребление ПЭ в стране выросло до 2,8 млн тонн.

Параллельно отечественные производители замещают выпавшие в силу санкций поставки импортных марок полиэтилена. Процесс начался в 2022 году и получил развитие в 2023 году. В итоге мы наблюдаем планомерное сокращение доли импорта на российском рынке переработки ПЭ. Она сократилась с 27% до 16%.

Число импортеров также сократилось. Крупнейшим импортером (особенно если речь идет о специфических продуктах, таких как полиэтилен марок RC или сшитый полиэтилен) остается Южная Корея. Хотя и по тем же RC идет импортозамещение. В 2022 году был мощный скачок поставок ПЭ из Южной Кореи (на 30%), но в 2023 поставки вернулись практически к уровню 2021 года (99 тыс. тонн в 2023, и 93 тыс. тонн в 2021). Вторым по объемам поставщиком в 2023 году стал Китай. Именно его компании сумели воспользоваться уходом европейских поставщиков. Доля страны на рынке РФ выросла за 2 года с 4 до 20%. А в абсолютном выражении прирост импорта из Поднебесной был почти четырехкратным – с 24 (в 2021 году) до 91 тыс. тонн (в 2023 году). В полтора раза нарастил свои поставки Азербайджан (до 75 тыс. тонн), а его доля выросла до 17%.

Полипропилен: восстановление 2023

Потребление полипропилена внутри страны также, по предварительным данным, выросло с 1 млн 410 тыс. в 2021 году до 1 млн 521 тыс. в 2023 году. Однако годом ранее, в 2022, фиксировалось падение спроса.

С ростом потребления чуть выросли и объемы импорта, в первую очередь, за счет поставок специфических марок. Но до значений 2021 года импорт ПП не дошел (2021 – 218 тыс. тонн, 2023 – 198 тыс. тонн). При этом доля импорта во внутрироссийском потреблении медленно, но снижается. В 2023 году она составила 13%.

Главным поставщиком ПП в Россию остался Азербайджан. Также укрепили свои позиции китайские поставщики, которые потеснили Южную Корею. Нарастил поставки в РФ и Туркменистан, несмотря на проблемы на одном из своих заводов.

Поливинилхлорид: Китай воспользовался уходом европейских конкурентов

На внутреннем рынке потребление ПВХ относительно 2022 года несколько выросло. Однако спрос все еще ниже уровня 2021 года. В 2023 году потребление внутри РФ составило 914 тыс. тонн, тогда как в 2021 – 968 тыс. тонн.

Тренд на сокращение доли импорта также наметился, но пока о постоянном снижении говорить рано. Картина же потоков импорта ПВХ кардинально поменялась. Существенно сократили поставки европейские компании. Их место еще в 2022 году активно занимали поставщики из Китая. В прошлом году китайский ПВХ в России составлял уже 72% импорта, в 2023 – 84%, хотя в абсолютном выражении объемы остались на уровне прошлого года. То есть Китай вытесняет других иностранных конкурентов, но не отечественных производителей. Также выросли поставки из Южной Кореи и США.

Основное потребление ПВХ остается в производстве стройматериалов и готовой продукции для стройки. В 2023 году на этот рынок ушло 86% всего поливинилхлорида в России.

Полиэтилентерефталат: внутреннее потребление планомерно растет, а доля импорта снижается

Практически весь отечественный ПЭТФ шел и продолжает идти на внутренний рынок (и частично на рынки Беларуси). На внутреннем рынке ПЭТФ спрос растет от года к году, хотя и небольшими темпами. В 2023 году оно достигло 840 тыс. тонн. При этом импортные поставки также планомерно снижаются, как в абсолютном выражении, так и в доле на российском рынке. В 2023 году доля импортного ПЭТФ составляла 27%.

Основным поставщиком был и остается Китай. Он сумел нарастить долю не только за счет сокращения поставок из Европы, но и за счет вытеснения азиатских конкурентов – Индии и Вьетнама. В целом число поставщиков ПЭТФ серьезно сократилось – в несколько раз, но зафиксированы поставки из новых для рынка РФ стран – Алжира и Египта.

Основным потребителем ПЭТФ был и остается рынок упаковки (98,5%).

Полистирол: новые импортеры

Производство полистирола в России также ориентировано преимущественно на внутренний рынок. Поэтому в 2022 году, когда наблюдалось серьезное падение спроса, повысился экспорт и просел импорт. По предварительным данным восстановление рынка в 2023 году произошло, но говорить о точных цифрах пока рано. С ростом внутреннего потребления подрос и импорт полистирола в Россию, но тренд к сокращению доли импорта также пока фиксируется.

Лидером среди импортеров был и остается Иран. При этом его доля в импорте ПС в Россию выросла до 54%. В 4 раза нарастил поставки Китай. Среди импортеров также появились Турция и Египет. Поставки с европейских направлений свелись к минимуму.

В 2023 году 57% полистирола в России ушло на строительный рынок. 16% – на производство товаров народного потребления (в основном полистирол общего назначения). 15% – в сегмент упаковки.

Поликарбонат: поворот к импортозамещению

Рынок поликарбоната гораздо меньше, и здесь есть всего один отечественный производитель, но динамика наблюдалась схожая с рынком полистирола. В 2022 году в условиях сокращения спроса был зафиксирован скачок экспорта и сокращение импорта ПК. В 2023 году на внутреннем рынке стал не только возрождаться спрос, но и велись работы по импортозамещению марок (достаточно вспомнить марки для рассеивателей фар). Однако пока доля импорта растет: с 21% в 2021 до 30% в 2023.

В 2023 году 95% в импортной продукции приходилось на южнокорейских и китайских поставщиков. Причем от ухода европейских поставщиков выиграл именно Китай, став абсолютным лидером. В 2022 году он увеличил свою долю в импорте с 9 до 40%, а в 2023 довел ее до 78%.

В 2023 году 45% поликарбоната в России шло в сельское хозяйство, 35% – в строительство, 10% – в производство товаров народного потребления.

Основные итоги и тренды

Итак, в 2023 году наблюдался восстановительный рост производства базовых полимеров. ПЭ и ПП фактически достигли уровня 2021 года. Большинство других полимеров превысили показатели 2022 года и приблизились к уровню 2021.

Производители базовых полимеров в 2023 году отдавали предпочтение внутреннему рынку (особенно в отношении ПЭ, ПВХ, ПС). Это заметно и по обилию мероприятий для переработчиков, и по набору программ, стимулирующих переработку, и по импортозамещению специфических марок, и непосредственно в цифрах потребления.

Соответственно все эти меры отразились на росте переработки. В итоге на внутреннем рынке зафиксирован существенный рост потребления базовых полимеров. Вследствие такой работы и в условиях роста поставок российских полимеров на отечественный рынок наблюдается тренд к сокращению доли импорта. Он зафиксирован практически для всех базовых полимеров (исключение пока составляет ПК).

В импорте вместе с уходом европейских поставщиков снизилось число стран-импортеров, иногда в 2 – 3 раза относительно 2021 года. При этом отдельные страны-импортеры в отсутствие европейских конкурентов смогли в разы нарастить свои доли в сегментах рынка РФ. В числе лидеров импорта появились новые страны.

Однако надо понимать, что речь не всегда идет о прямых поставках, а иногда о параллельном импорте.

Разбор экспортных рынков будет представлен во второй части. Текст подготовлен на базе доклада, представленного в рамках деловой программы выставки Ruplastica-2024. Полная презентация с диаграммами доступна в разделе презентаций.

Автор: Дмитрий Семягин

RUPEC в Telegram

0 комментариев